Panorama Semanal

La inflación sube y el crecimiento baja

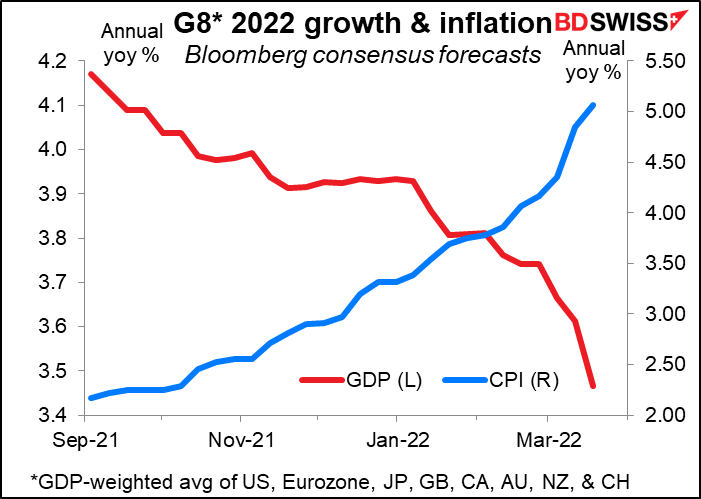

Los bancos centrales y los expertos están de acuerdo en que la guerra en Ucrania aumentará las presiones inflacionistas y frenará el crecimiento, al tiempo que pesará sobre el sentimiento.

Esto es lo que han dicho esta semana la Reserva Federal de Estados Unidos y el Banco de Inglaterra sobre el tema:

Comité Federal de Mercado Abierto, 16 de marzo: incremento de 25 puntos básicos

Las implicaciones para la economía estadounidense son muy inciertas, pero a corto plazo es probable que la invasión y los acontecimientos relacionados creen una presión adicional al alza sobre la inflación y pesen sobre la actividad económica.

Banco de Inglaterra, 17 de marzo: incremento de 25 puntos básicos

En cuanto a la inflación, la invasión de Ucrania por parte de Rusia ha provocado un nuevo aumento en los precios de la energía y de otros productos básicos, incluidos los alimentos. También es probable que agrave las interrupciones de la cadena de suministro mundial, y ha aumentado considerablemente la incertidumbre en torno a las perspectivas económicas. Las presiones inflacionistas mundiales se reforzarán considerablemente en los próximos meses, mientras que el crecimiento de las economías que son importadoras netas de energía, incluido el Reino Unido, probablemente se ralentizará.

Eso es ciertamente lo que piensa el mercado. Las previsiones de crecimiento para este año se han revisado a la baja y las de inflación al alza.

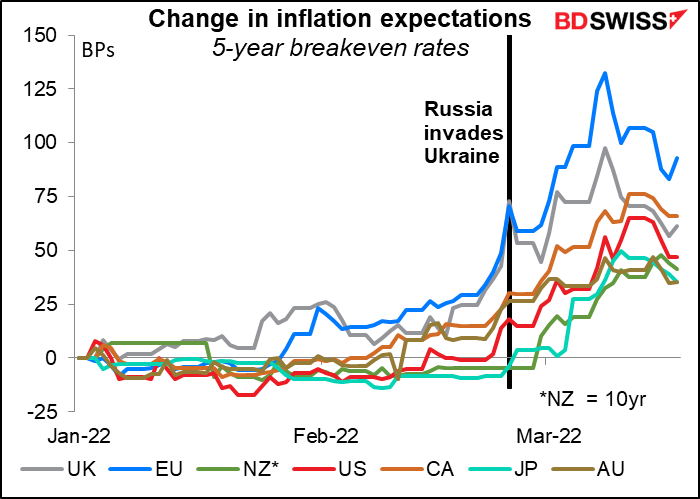

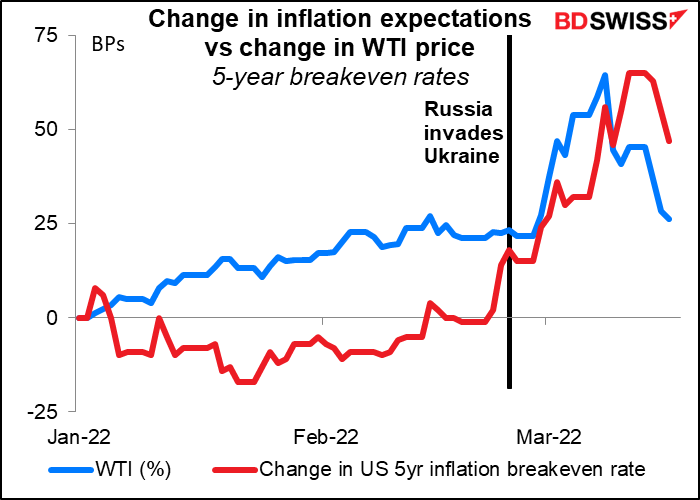

Pero, curiosamente, las expectativas de inflación, que se dispararon tras la invasión, han ido bajando últimamente.

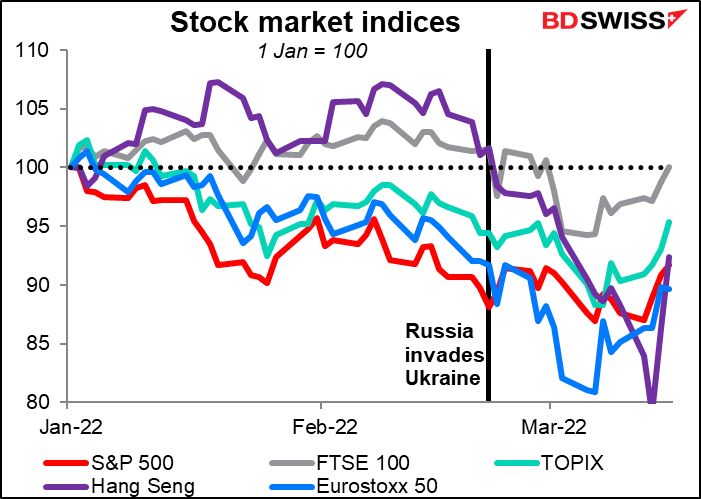

Y los mercados de valores han empezado a recuperarse.

¿Cuál es la conexión? Mi opinión es que todo se debe al petróleo. Si el precio del petróleo baja, la inflación no será tan alta, los bancos centrales no tendrán que endurecer tanto y el gasto de los consumidores aguantará mejor. Si el petróleo vuelve a subir, la inflación será más alta durante más tiempo, los bancos centrales tendrán que endurecer más, los consumidores tendrán que gastar más de sus ingresos en comprar gasolina y menos en comprar iPhones, y volveremos a preocuparnos por la recesión y la estanflación.

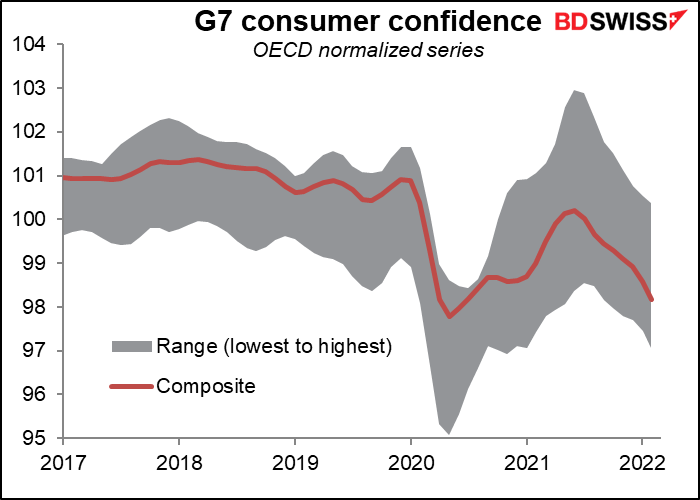

Mientras tanto, la confianza de los consumidores está cayendo. Estos índices de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) no abarcan los últimos avances.

Las economías son frágiles y el sentimiento es frágil. Es posible que veamos a más bancos centrales, como el Banco de Inglaterra, adoptar un enfoque más cauto en cuanto al endurecimiento («podría ser apropiado algún endurecimiento adicional moderado de la política monetaria», en lugar del «es probable que sea apropiado» del mes pasado), en lugar de la Reserva Federal, que pronosticó que subiría los tipos hasta un territorio restrictivo por primera vez en más de una década.

Esta semana: PMI preliminares, IPC del Reino Unido y Tokio, presupuesto del Reino Unido, discurso de Powell

El calendario de indicadores no está tan lleno, pero algunos de ellos son clave.

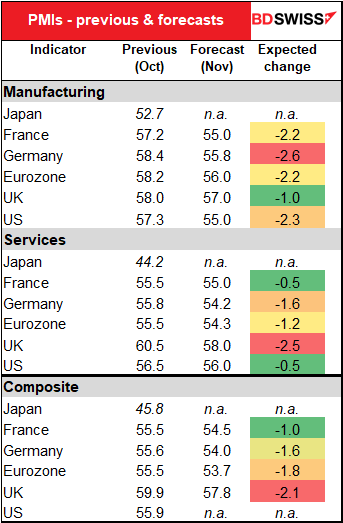

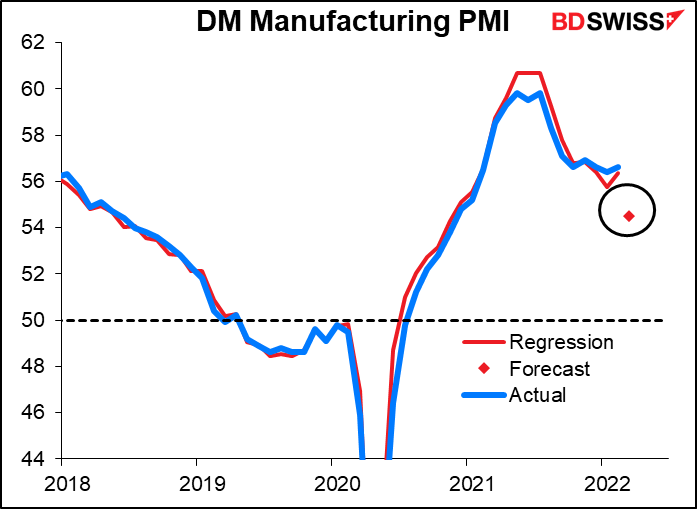

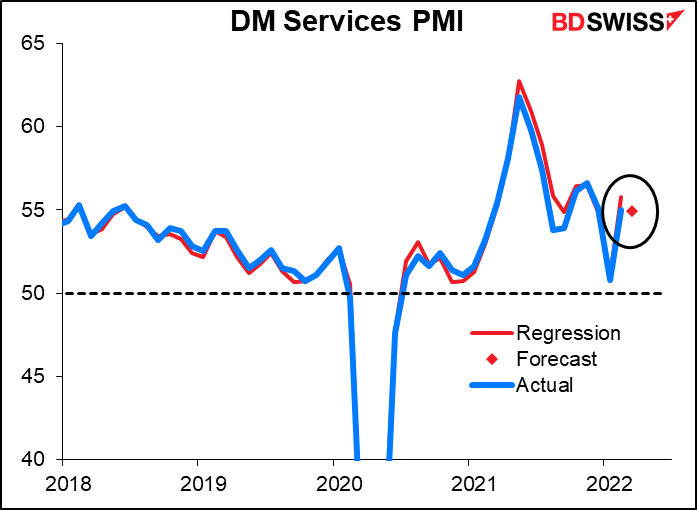

En primer lugar, el jueves se publican los índices preliminares de directores de compras (PMI) de los principales países industriales (Japón, la eurozona, el Reino Unido y Estados Unidos, y también Australia, pero parece que a nadie le importa).

Se espera que sean malos, especialmente los de manufactura. Eso es diferente a lo que estaba pasando previamente. Durante los dos últimos años, las cuarentenas para hacer frente al virus han afectado más al sector de los servicios. Ahora esas restricciones han sido prácticamente eliminadas; en cambio, es el aumento de los precios de la energía y la interrupción del comercio mundial lo que está afectando a la actividad económica.

Debemos mantener las cosas en perspectiva. Se espera que todos los PMI se sitúen en territorio expansivo, excepto por Japón. Eso significa que cualquier conversación sobre «estanflación» es prematura, y mucho menos sobre «recesión». Pero ciertamente esta no es la dirección que queremos que tomen las cosas.

Sobre la base de un análisis de regresión de los PMI globales de los mercados desarrollados frente a los de EE. UU., la eurozona y el Reino Unido, espero que el PMI global de los mercados desarrollados caiga hasta 54,5 desde 56,6 y que el PMI del sector servicios caiga solo ligeramente hasta 54,9 desde 55,0. Estas cifras siguen mostrando que la economía se está expandiendo, pero no se mueven necesariamente en la dirección que uno querría ver al principio de un ciclo de endurecimiento del banco central.

Además, el viernes se publicará el índice Ifo de Alemania.

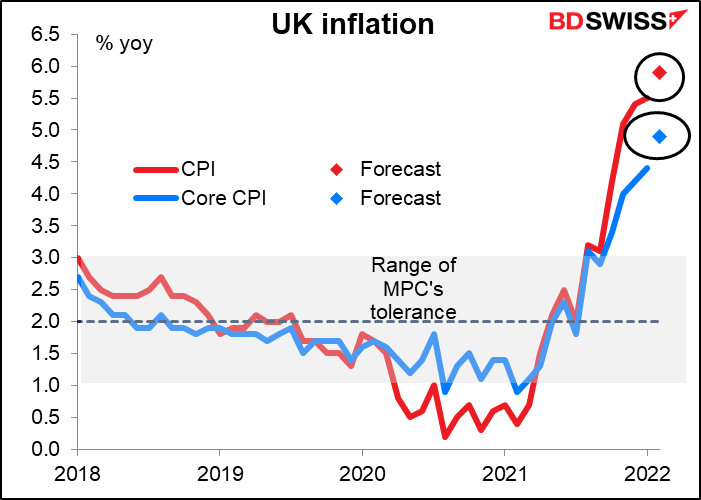

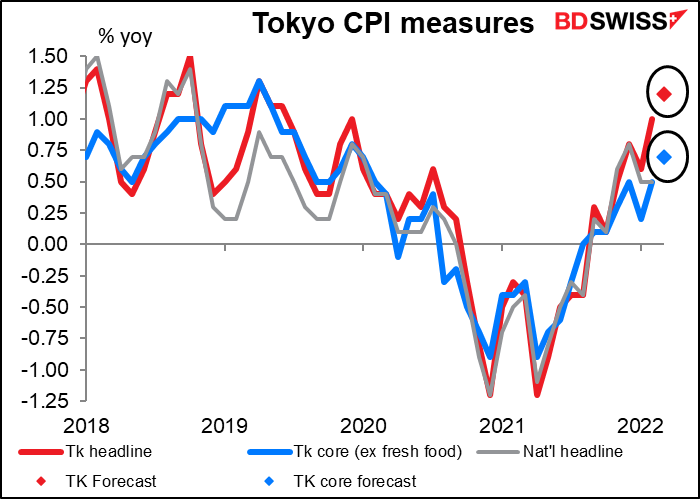

Durante la semana se publicarán dos importantes series de cifras de inflación: del Reino Unido (miércoles) y de Tokio (viernes).

Se prevé que el índice de precios al consumo del Reino Unido siga subiendo hasta el 5,9 %, desde el 5,4 %. Esto no debería sorprender a nadie. En el comunicado posterior a la reunión del jueves del Banco de Inglaterra se afirma que «se prevé que la inflación aumente aún más en los próximos meses, hasta alrededor del 8 % en el segundo trimestre de 2022, y quizás incluso más a finales de año», debido sobre todo al aumento de los precios de la energía. Por lo tanto, un aumento como este no debería sorprender a los mercados. Es probable que sea neutral para la libra.

Mientras tanto, se espera que el IPC de Tokio siga subiendo hasta alcanzar el nivel casi celestial del 1,2 % interanual, que para Japón sería el más alto en unos dos años. Sin embargo, se prevé que la medida «subyacente» al estilo japonés (excluyendo los alimentos frescos) se mantenga por debajo del 1 % y que la medida «subyacente subyacente» (que en otros países es simplemente «subyacente», excluyendo los alimentos y la energía) se mantenga en deflación con un -0,50 % interanual. Imagínese: ¡deflación en el mundo actual! Es increíble. Estamos esperando a abril, cuando el impacto la reducción en las tarifas móviles no forme parte de la comparación interanual y el IPC anual salte alrededor de 1,5 puntos porcentuales.

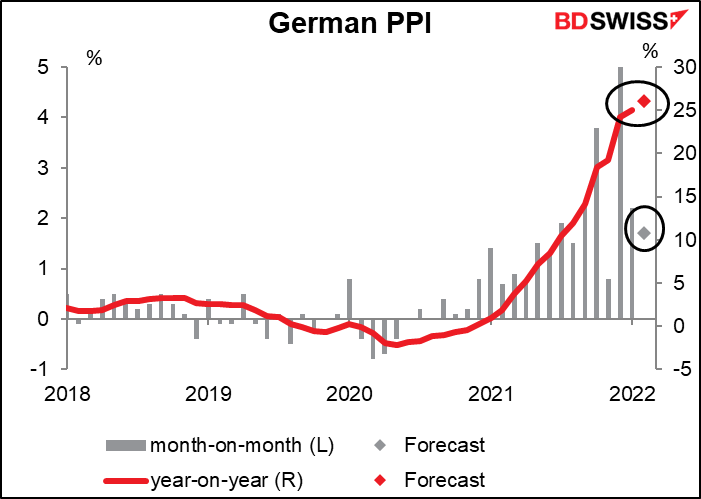

El lunes por la mañana también se publicará el índice de precios al productor (IPP) de Alemania. Ha subido a un ritmo fantástico: un 25 % interanual, que se espera que se acelere al 26,1 % interanual. Eso acabará repercutiendo en los precios de venta al público. No obstante, puede haber algunas buenas noticias en las cifras: se prevé que la tasa de variación mensual se reduzca al +1,7 % desde el +2,2 %.

La lección que se espera de estas dos cifras es que la inflación sigue aumentando y es probable que siga haciéndolo durante algún tiempo más. Es de esperar que los bancos centrales suban aún más los tipos de interés.

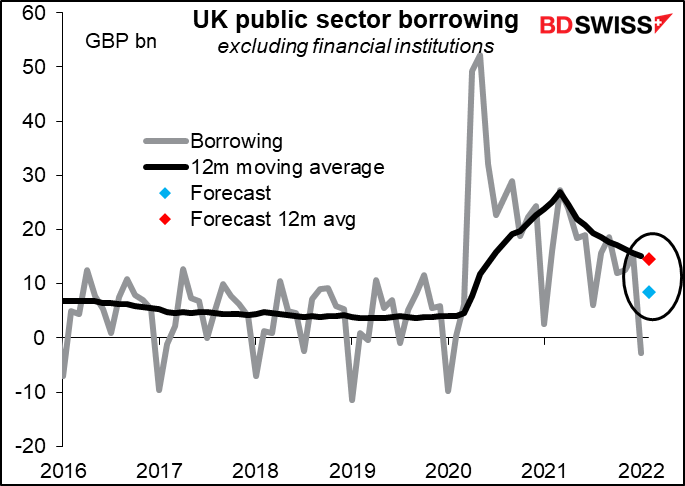

El miércoles, el ministro de Hacienda del Reino Unido, Rishi Sunak, anunciará la Declaración de Primavera. La Declaración de Primavera solía ser el anuncio anual del presupuesto, pero el entonces canciller Philip Hammond lo cambió en 2016 y trasladó el presupuesto al otoño, combinándolo con la Declaración de Otoño. Sin embargo, la ley sigue diciendo que la Oficina de Responsabilidad Presupuestaria (OBR) tiene que elaborar dos previsiones de endeudamiento y crecimiento cada año. Así que Hammond mantuvo la declaración de primavera, pero la utilizó solo para anunciar las previsiones del OBR y responder a ellas. La declaración no incluía ningún cambio en los impuestos ni en el gasto.

En el presupuesto de otoño del 27 de octubre prometió «una nueva economía post‑COVID (…) apta para la nueva era de optimismo». En aquel momento, el OBR preveía que el Gobierno se endeudaría en 183 000 millones de libras en el ejercicio. Pero, gracias a unos ingresos fiscales mejores de lo previsto, ahora se espera que solo se preste unos 160 000 millones de libras. La cuestión es entonces qué hacer con los 23 000 millones de libras adicionales. Es muy probable que siga el ejemplo de otros países europeos, como Francia, Irlanda y los Países Bajos, y reduzca el impuesto sobre el combustible para amortiguar el golpe de la subida de los precios de la energía. También puede aumentar los umbrales a partir de los cuales los ciudadanos tienen que pagar el impuesto sobre la renta o las aportaciones a la seguridad social. Por otro lado, ha dicho que está convencido de que la Declaración de Primavera no debe considerarse como un presupuesto completo, por lo que es posible que se abstenga de tomar muchas medidas.

En general, una política monetaria más estricta y una política fiscal más relajada suelen ser la receta para una moneda más fuerte. Los indicios de que podría relajar la política fiscal podrían considerarse buenos para el crecimiento y, por tanto, positivos para la libra.

Además, el martes se publicarán los datos sobre el endeudamiento del sector público del Reino Unido.

El viernes también se publicarán las ventas minoristas del Reino Unido .

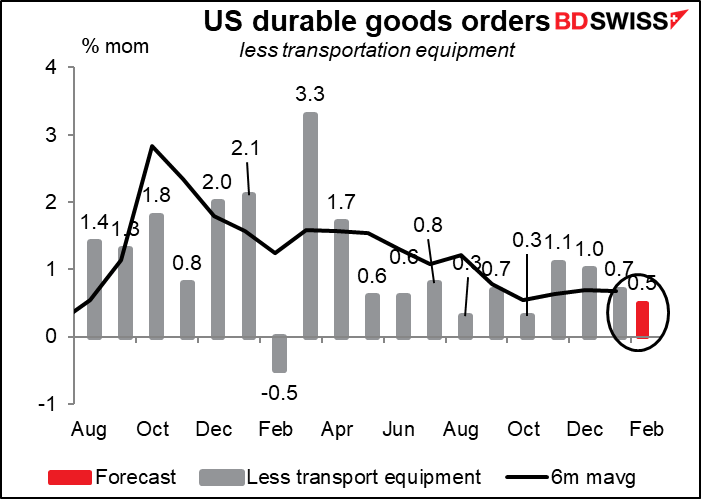

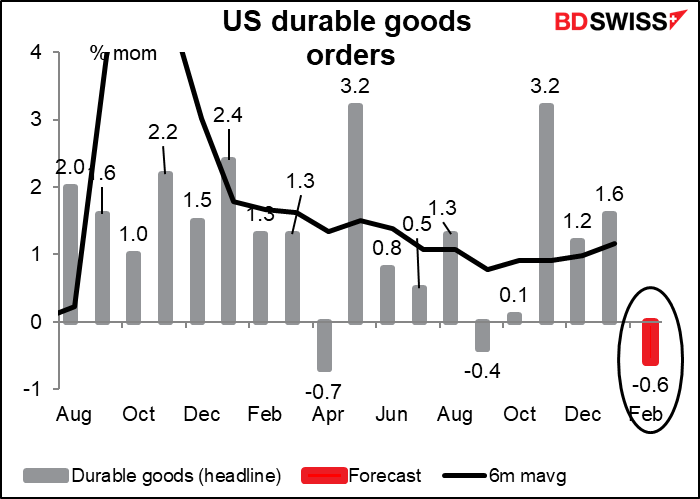

En Estados Unidos se publicarán las ventas de viviendas nuevas el miércoles y los pedidos de bienes duraderos el jueves.

Se espera que los pedidos de bienes duraderos disminuyan con respecto al mes anterior, pero eso se debe probablemente a los pedidos de aviones.

Excluyendo los equipos de transporte, se espera que los pedidos suban un +0,5 % mensual, lo que estaría un poco por debajo de la tendencia (+0,7 % mensual), pero no es tan significativo.